Prezados amigos e clientes,

esperamos que todos estejam bem, com saúde e prontos para enfrentar novos desafios!

Nessa Newsletter abordamos vários assuntos que estão em discussão no nosso mundo jurídico. Falamos sobre o uso do celular no ambiente de trabalho, sobre a quebra de sigilo bancário para apurações de fraude à execução, sobre o julgamento no STF da não incidência de imposto nas doações e heranças instituídas no exterior, além da redução gradativa das alíquotas do IOF para promover uma maior integração econômica do país à comunidade internacional.

Boa leitura e a equipe Stüssi-Neves está à sua disposição para qualquer esclarecimento.

Cordialmente,

Gustavo Stüssi Neves

gustavo.stussi@stussinevessp.com.br

A CLT não trata, especificamente, do uso do celular no ambiente de trabalho. Tramitou no Congresso Nacional Projeto de Lei 9066/2017, que propunha uma discussão mais ampla sobre a regulamentação do tema, dispondo sobre a proibição do uso de aparelhos eletrônicos portáteis, inclusive aparelho celular, durante a jornada de trabalho, porém não lhe foi dado prosseguimento.

O § único, do artigo 6º, não serve para a finalidade de regulação do uso do celular, mas apenas para os fins de equiparar, para fins de subordinação jurídica, os meios telemáticos e informatizados de comando aos meios pessoais e diretos.

Não obstante a ausência de dispositivo celetista sobre o tema, o artigo 444, da CLT, permite a livre estipulação de condições contratuais em tudo quanto não contravenha as disposições de proteção ao trabalho, os contratos coletivos e as decisões das autoridades competentes.

Não havendo norma específica sobre o tema, dúvidas surgem quanto aos limites da utilização do celular pelo empregado no ambiente de trabalho e dos poderes do empregador na limitação e/ou proibição do seu uso e no sancionamento do comportamento faltoso em suas políticas empresariais.

Não cabem dúvidas, portanto, de que o empregador, no exercício dos seus poderes de organização, fiscalização e disciplinar, pode instituir políticas com o objetivo de regular determinados comportamentos no ambiente de trabalho, autorizando-os, proibindo-os, limitando-os e/ou sancionando-os. Deve, todavia, dar ciência inequívoca de tais regras a seus empregados, a fim de que possa cobrar o comportamento esperado e, se for o caso, puni-los.

Nos últimos anos houve aumento significativo de reclamações trabalhistas, nas quais se pretende a reversão dos efeitos de justas causas pelo uso irregular/excessivo do celular no ambiente de trabalho.

A proibição inserta nas políticas empresariais se pauta, sobremaneira, na perda de produtividade do trabalhador, na prorrogação da jornada para atendimento de tarefas que seriam facilmente finalizadas dentro do horário regulamentar e na possibilidade de descumprimento da obrigação de sigilo, mas também por questões de segurança do trabalho, já que o uso do celular, em determinados ambientes, pode incrementar os riscos de acidente do trabalho ou mesmo provoca-los em locais/funções comprovadamente seguros.

A decisão acerca da rescisão por justa causa deve levar em consideração os seguintes elementos: imediatidade entre o conhecimento da falta pelo empregador e a punição, proporcionalidade entre o ato e a sanção, e, finalmente, a gravidade do ato, insuscetível de sancionamento por outra via.

Em muitos casos, a empresa deve sancionar o empregado por outros meios estabelecidos na legislação, como a advertência verbal e escrita e a suspensão.

Em casos mais graves, a gradação punitiva não se justifica, como é o caso das recentes decisões prolatadas pela Justiça do Trabalho, confirmando a justa causa aplicada a motorista de veículo de transporte coletivo, que utilizou celular enquanto conduzia o automóvel (processos nº 00219392620175040027, 00111209320155010282, 00001981920165190003)

Neste caso, a falta é muito grave e expõe a empresa a riscos não só em relação aos seus próprios trabalhadores lotados no automóvel, mas aos usuários deste serviço, autorizando a ruptura imediata do contrato de trabalho no ato da constatação da falta.

Por fim, mas não menos importante, a empresa não pode tolerar o descumprimento das suas políticas por alguns empregados ou sancionar atos faltosos idênticos de maneiras diversas, pois, além de acarretar a perda de confiabilidade perante seus próprios colaboradores, pode gerar questionamentos judiciais de desrespeito ao princípio da isonomia.

Carolina Costa Zanella e Maria Lúcia Menezes Gadotti

Advogada e Sócia da Área Trabalhista de Stüssi Neves Advogados – São Paulo

carolina.costa@stussinevessp.com.br e marialucia.gadotti@stussinevessp.com.br

Na investigação do famoso caso Watergate, que derrubou o presidente norte-americano Richard Nixon na década de 1970, a sugestão do então diretor assistente do FBI (“Federal Bureau of Investigation”), William Mark Felt, pode ser resumida na seguinte frase: “Follow the money”.

Neste sentido, desde 2001 os juízes brasileiros estão expressamente autorizados a rastrear o percurso do dinheiro em contas bancárias para apurar ilícitos, e não apenas os criminais. O artigo 1º, parágrafo 4º, da Lei Complementar n. 105/2001, trata de apuração de ato ilícito, sem nenhuma especificação de natureza criminal ou cível, desde que a quebra do sigilo seja efetuada em processo judicial.

O Superior Tribunal de Justiça confirmou que “qualquer processo judicial comporta a quebra do sigilo, sem restrições feitas quanto à natureza do ilícito apurado (civil ou criminal)”, conforme Recurso Especial nº 1.275.682, julgado em 2011.

Já em incidente de desconsideração da personalidade jurídica, o acesso às movimentações bancárias das partes relacionadas pode “elucidar a possibilidade de confusão patrimonial”, nas palavras do desembargador Roberto Maia, do Tribunal de Justiça do Estado de São Paulo, no julgamento do agravo de instrumento nº 2244220-75.2017.8.26.0000.

Seguir o caminho do dinheiro é a maneira mais eficiente para detectar transferências, dispêndios e recebimentos que retratem a confusão patrimonial e o desvio de finalidade entre remetentes e destinatários. E a melhor ferramenta jurídica desse meio de prova é a chamada quebra do sigilo bancário.

Como afirmou o desembargador Roberto Maia, “a proteção constitucional do sigilo bancário não deve servir para que os executados dele tirem proveito no intuito de não honrar com o pagamento de seu débito”. Isto importa dizer que o sigilo bancário vem sendo mitigado em razão de outros princípios constitucionais, como do acesso à justiça, da efetividade processual e da duração razoável do processo.

A preservação da intimidade dos investigados pode ser garantida através de medidas que poderão ser adotadas judicialmente, valendo destacar o quanto previsto no art. 773 do Código de Processo Civil: “Quando, em decorrência do disposto neste artigo, o juízo receber dados sigilosos para os fins da execução, o juiz adotará as medidas necessárias para assegurar a confidencialidade”.

A Constituição Federal, ao dispor sobre a garantia fundamental à intimidade (art. 5º, X e XII), prevê igualmente o princípio do acesso à justiça, pelo qual não se excluirá da apreciação jurisdicional ameaça ou lesão a direito. Sopesando tais garantias fundamentais, não se pode dar guarida à fraude, à má-fé processual e ao atentado à dignidade da justiça, sendo que, havendo indícios de ocultação de valores, é possível requerer judicialmente a quebra de sigilo bancário.

Luiz Adolfo Salioni Mello

Advogado da Área Cível de Stüssi Neves Advogados – São Paulo

luiz.mello@stussinevessp.com.br

Quando da finalização do julgamento virtual do mérito do RE 851.108/SP em 26/02/2021, o Supremo Tribunal Federal vedou aos Estados e ao Distrito Federal a instituição do Imposto sobre Transmissão Causa Mortis e Doação – ITD nas doações ou heranças instituídas no exterior sem que haja edição de lei complementar pelo Congresso Nacional.

Como rotineiramente tem feito em casos com razoável impacto fiscal, a Corte Suprema, naquela oportunidade, acabou modulando os efeitos do julgamento, visando a reduzir os prejuízos aos cofres públicos. Desta forma, atribuiu-se à decisão a chamada eficácia ex nunc, ou seja, de produção dos efeitos da data do julgamento para frente, tendo sido estabelecido como marco temporal o dia 20/04/2021 – não se aplicou a referida modulação para as ações ajuizadas antes dessa data, restando resguardado o direito dos contribuintes que já haviam judicializado a questão.

Recentemente, em sessão virtual finalizada em 08/04/2022, o STF concluiu o julgamento dos segundos Embargos de Declaração opostos pelo Estado de São Paulo sobre a decisão de mérito proferida em 26/02/2021. Desta vez, o Estado de São Paulo havia suscitado uma possível contradição de decisões da Corte a partir da modulação de efeitos supracitada. Como esperado, o STF houve por bem negar provimento ao recurso, dando contornos finais ao tema.

Vale lembrar que no dia 18/03/2022, o Supremo já havia reafirmado sua decisão pela impossibilidade de incidência do ITD nas doações e heranças instituídas no exterior quando do julgamento das Ações Diretas de Inconstitucionalidade (ADIs) ajuizadas pela Procuradoria-Geral da República contra dispositivos de leis do Paraná (ADI 6.818), do Tocantins (ADI 6.820), de Santa Catarina (ADI 6.823), de Mato Grosso do Sul (ADI 6.840) e do Distrito Federal (ADI 6.833).

Em todas essas ocasiões, o STF ratificou o seu entendimento de que os Estados e o Distrito Federal não possuem competência legislativa para instituir o ITD sobre bens havidos por residentes do exterior, tendo em vista a necessidade de regulação da matéria via lei complementar federal.

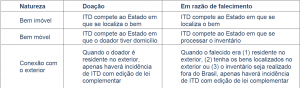

Desta forma, enquanto não houver edição de lei complementar federal, afasta-se a incidência do ITD nas hipóteses em que (1) o doador ou falecido tiver domicílio ou residência no exterior, (2) os bens herdados estejam localizados no exterior ou (3) o inventário seja realizado fora do Brasil, conforme resumido no quadro abaixo:

Thiago Peluso Rossi e Caio Magalhães Chaves Barbosa

Sócio e Estagiário da Área Tributária de Stüssi Neves Advogados – Rio de Janeiro

thiagorossi@stussi-neves.com e caiobarbosa@stussi-neves.com

O Imposto sobre Operações Financeiras (IOF) se trata de tributo federal previsto no art. 153, inciso V, da Constituição Federal. Trata-se de imposto que não possui função meramente arrecadatória, sendo um instrumento de intervenção e regulação de situações de mercado, o que justifica a maior facilidade na modificação de seu cálculo.

Regulamentado pelo Decreto nº 6.306/2007 pode incidir sobre 05 (cinco) distintas hipóteses: operações de câmbio; seguros em geral; operações de crédito, títulos e valores mobiliários e operações com ouro.

Apesar da relevância do imposto nas operações de crédito, ou seja, quando disponibilizados ativos financeiros entre pessoas jurídicas, ou entre pessoas físicas e jurídicas, visamos no presente relatar as recentes modificações efetuadas no cálculo do imposto nas operações de câmbio.

O IOF incide nas operações de câmbio por ocasião da entrega ou disponibilização de moeda, nacional ou estrangeira, em espécie ou documento que a represente, sendo calculado sobre o valor em Real após conversão. O imposto é devido na liquidação do câmbio e há previsão de ser exigido no percentual máximo de até 25%.Visando promover a maior integração econômica do país à comunidade internacional em 15 de março de 2022 foi publicado o Decreto nº 10.997 reduzindo gradativamente as alíquotas do IOF incidente nas operações de câmbio. A redução também confirma a adoção de medidas visando viabilizar o ingresso do país na OCDE (Organização para Cooperação e Desenvolvimento Econômico).

No caso de ingresso de recursos no país para empréstimo externo, mesmo que por meio de operações simultâneas, registrado no Banco Central do Brasil e com prazo médio mínimo de até 180 (cento e oitenta) dias, a alíquota foi reduzida de 6% (seis por cento) para 0% (zero), sendo aplicada a redução de forma imediata.

O novo decreto regulamentou também a redução gradual do imposto nas operações de câmbio destinadas ao cumprimento de obrigações de administradoras de cartão de crédito e débito ou de cartão de uso internacional, nas hipóteses que especificou, bem como na aquisição de moeda estrangeira em cheques de viagens e para carregamento de cartão internacional pré-pago para viagens ao exterior. No caso, as alíquotas serão reduzidas para: 5,38% a partir de 02/01/2023; 4,38% a partir de 02/01/2024; 3,38% a partir de 02/01/2025; 2,38% a partir de 02/01/2026; 1,38% a partir de 02/01/2027 e 0% a partir de 02/01/2028.

Já a alíquota de 0,38%, atualmente aplicável às operações de câmbio em geral, será reduzida a 0% a partir de 02/01/2029, o que na prática resultará na redução a 0% (zero por cento) em todas as operações, possibilitando maior competitividade do país nas relações internacionais.

Patrícia Giacomin Pádua

Sócia da Área Tributária de Stüssi Neves Advogados – São Paulo

patricia.padua@stussinevessp.com.br

© 2024 | Stüssi-Neves | Todos os direitos reservados | Politica de Privacidade | Compliance